- 新型コロナウイルスが企業活動に与えた深刻な影響

2021年3月に発表された東京商工リサーチの調査結果によると、

新型コロナウイルスによる企業活動への影響について、

「影響が継続している」と回答した企業は71.3%にのぼります。

「影響はない」と答えた企業はわずか4.8%であり、

大多数の企業が今なお困難な状況にあります。

観光業に従事する従業員向けの寮を運営していますが、

2020年度よりも、2021年度に入ってからの影響が顕著だと言います。

例年であれば春の異動時期に入居があるものの、

今年は空室が続き、

現在も6部屋が埋まらない状態が継続しています。

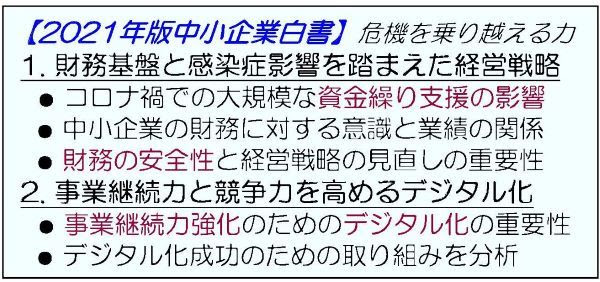

中小企業白書では、

こうした厳しい環境をどう乗り越えるべきか、企業の指針が示されています。

- 働き方の変革と賃貸不動産市場の変化

白書でも触れられていますが、

働き方の変革は不動産業界にも大きな影響を及ぼしました。

テレワークの普及により、

「職場の近くに住む必要性」が薄れたため、

実家に転居したり地方へ移住したりする人が増えています。

これにより、都心の賃貸物件などの需要が減少する一方で、

特定の地域では現状が維持されるなど、市場の二極化が進んでいます。

- 「倒産」は抑制されているが「廃業」が急増

現在の特筆すべき状況として、

倒産件数は低水準であるのに対し、

廃業が増加している点が挙げられます。

これは、政府によるコロナ融資や給付金によって資金繰りが維持され、

法的な「倒産」には至っていないものの、

将来を見据えて自ら事業を畳む「廃業」を選択する経営者が増えているためです。

データを見ると、

2020年3月から4月にかけて貸付残高が急増しており、

多くの企業が借入金によって生き延びている実態が浮き彫りになっています。

- 企業の財務格差と「自己資本比率」の重要性

白書の分析によると、

企業間の財務格差が広がっています。

中堅企業は自己資本比率を高め、

大企業に近い水準まで体力をつけている一方で、

小規模・零細企業は自己資本を削りながら借入に頼らざるを得ない状況にあります。

2018年頃の景気が良かった時期に、

しっかりと「勝って兜の緒を締めて」内部留保を蓄えていた企業は、

今回の危機でも持ちこたえています。

一方で、好況時に十分な備えができなかった企業は、

急激な売上変動に対応できず、苦境に立たされています。

- 経営分析は「羅針盤」である

多くの中小企業が財務分析や経営分析を行っていない現状を危惧しています。

自己資本比率や損益分岐点比率、売上高経常利益率といった指標を把握することは、

飛行機の計器や船の羅針盤と同じです。

「計器を見ずに飛行機を飛ばせば、気象の変化に対応できず墜落してしまう。

経営も同様で、

数値を分析し、

目指すべき目標を明確に掲げていないと、

環境の変化に翻弄されてしまいます」と強調します。

社内に専門家がいない場合は、

税理士などの外部リソースを積極的に活用し、

自社の現状を客観的に把握することが不可欠です。

- デジタル化への対応とリスク管理

生き残る企業の共通点は、

「ピンチをチャンス」と捉え、

柔軟かつ迅速に新しい戦略に動いた点です。

特にデジタル化(DX)への対応が明暗を分けています。

しかし、経営者の高齢化によりデジタル対応が遅れ、

損益計算書上は「黒字」であるにもかかわらず、

資金繰りや後継者不在のために廃業する「黒字廃業」が、

廃業全体の約6割を占めているというショッキングなデータも出ています。

一方で、リスク管理の観点から「アナログの重要性」にも言及しました。

事務所のルーターが故障し、

通信が遮断された実体験から、

全てをデジタルに依存することの危うさを指摘します。

「デジタル化を進めるのは大前提ですが、

万が一の事態に備え、

アナログな選択肢も持っておくことが、

真のリスク管理に繋がります」

結論:今後も生き残るために

2021年版中小企業白書から読み解ける「生き残る企業」の条件は、以下の通りです。

- 現状把握:

毛嫌いせずに財務分析を行い、

自社の立ち位置を正しく知る。 - 迅速な行動:

変化を恐れず、

いち早く新しい戦略(デジタル化など)を立てて行動する。 - 柔軟な姿勢:

過去の成功体験に縛られず、

ピンチを転換点として活用する。

厳しい時代ではありますが、

数値を羅針盤とし、

正しい戦略を持って行動し続けることが、

企業の継続を可能にします。

要約

- 影響の現状(ファクト)

- コロナ影響が「継続中」71.3%(東京商工リサーチ)。

観光・人流直撃で、社員寮の空室継続など不動産賃貸にも余波。

- 需要シフト(働き方×不動産)

- テレワーク定着で「職住近接」の必然性が低下。

都心賃貸の弱含みと、一部郊外・地元回帰での局地的堅調が併存=二極化。

- 倒産より「廃業」が増加(資金構造の副作用)

- 倒産は低水準だが、実態はコロナ融資・給付で延命→将来を見据えた自主的「廃業」が増勢。

貸付残高は20年春に急増。

- 財務体力の格差拡大

- 中堅は自己資本比率を引き上げ耐久力を確保。

小規模は内部留保不足で借入依存に傾斜。

「好況期に締めた企業」が今回も生存。

- 経営の羅針盤(数値)の不足

- 自己資本比率、損益分岐点比率、売上高経常利益率などの指標不把握が、環境変化への対応遅れを招く。

- DXと冗長化(二兎を追う設計)

- 生き残りにはDXが不可欠。

一方、通信障害等に備えたアナログ代替(紙・迂回動線・手動運用)の用意が真のリスク管理。

この動画から得られること

- 倒産低水準でも廃業が増える“資金構造”の理解(延命と将来負担)

- 賃貸不動産の二極化(都心弱含み×郊外堅調)の読み方と対応

- 生存確率を上げる三指標(自己資本比率/損益分岐点比率/利益率)の目安と改善手順

- 13週資金繰り・固定費圧縮・借入条件交渉の実務

- DX推進と通信断対策(アナログ冗長化)を併走させる運用設計

例え話

経営は、

霧の山道を進む登山に似ています。

地図(白書・市場データ)だけでは足りず、

高度計やコンパス(財務指標)で今の位置を測り、

悪天時は予備ルート(アナログ冗長化)に切り替える。

装備を軽く(固定費圧縮)し、

歩幅を整える(分岐点の引下げ)ことで、

安全に頂上(黒字継続)へ近づけます。

専門家としての付加価値

- 指標の目安(業種差は許容幅で調整)

- 自己資本比率:30%以上(小規模はまず20%超を短期目標に)

- 損益分岐点比率:80%未満(サービス高固定費型は85%→80%へ)

- 売上高経常利益率:3〜5%以上(不況期でも黒字を確保)

- 現預金月商倍率:2〜3か月分(最低1.5か月ラインを死守)

- Net Debt/EBITDA:3.0〜4.0倍以内、インレストカバレッジ比率≥3.0倍

- 90日リカバリープラン

- Day 0-15:13週キャッシュフロー作成、固定費棚卸(家賃・人件費・通信)

- Day 16-45:損益分岐点の引下げ(家賃交渉・休眠契約解約・可変費化)、

金融機関と条件緩和(返済猶予・期限延長・固定化)協議

- Day 46-90:DXミニマム導入(受注・在庫・請求の電子化/クラウド会計/電子契約)、

同時にアナログ代替(紙台帳・手作業手順・迂回通信)をSOP化

- 不動産×事業の両面最適化

- 物件:立地ミスマッチはサブリース見直し/賃料改定/サテライト化

- 需要喚起:オンライン内見・動画化・電子申込で摩擦を低減

- ダッシュボード(週次更新項目)

- キャッシュ残高・13週CF、粗利率、分岐点比率、稼働率/空室率、解約率、LTV/MER(販促効率)

視聴後アクション

- 具体ステップ(5項目)

1) 13週資金繰り表を作る(入出金を週単位で棚卸)

2) 固定費トップ3(家賃・人件費・通信)を交渉・可変化で10%削減

3) 三指標を算出(自己資本比率/損益分岐点比率/売上高経常利益率)し目標値を設定

4) DXミニ導入(請求・入金消込の電子化/電子契約/クラウド会計)を1つ着手

5) 通信断の代替(モバイル回線・紙台帳・手動運用手順)を1枚SOP化

- 用語の簡潔説明

- 損益分岐点比率:現状売上に対する分岐点売上の割合。

低いほど安全域が広い。

- 13週資金繰り:直近3か月の入出金見通し。

早期の資金ショート検知に有効。

補助資料

- チェックリスト(抜粋)

- 13週CF作成・更新体制がある

- 固定費の契約更改・可変費化の方針を決定

- 三指標の現状と目標・期限を設定

- DXミニ実装(請求/会計/契約)の選定・期限

- 通信・電源障害時の運用SOPと連絡網整備

- テンプレ(要点)

- 13週資金繰り表(週次入出金・差引・残高)

- 固定費削減シート(項目/金額/交渉先/期日)

- DXスプリント計画(30-60-90日の導入ロードマップ)

不動産投資に興味のある方は、春を導く不動産投資と友達になりませんか?

▼LINE登録はこちらから

https://lin.ee/BbrViHN

友達限定で、完全非公開の物件ごとの事業計画動画を不定期でお届けします!!

税理士法人 A to Y

〒460-0014 愛知県 名古屋市中区富士見町7-11

電話番号 052-331-0286

FAX番号 052-331-0317

【AtoY 相続事業承継クラブ】

相続の情報が氾濫する世の中・・・

「現場のプロ」があなたにあった生前対策方法を親身にサポートいたします。

失敗しない不動産投資の事業計画書を作ろう!!

【失敗しない不動産投資の事業計画書】

不動産投資に興味ある方

資産形成に不動産投資を検討している方

不動産投資に絶対に失敗したくない方