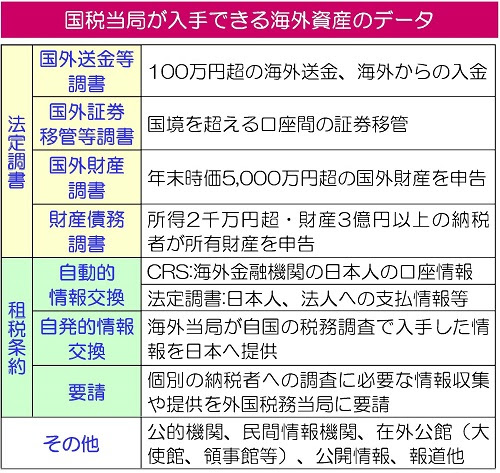

富裕層による海外資産隠しや多国籍企業による所得移転での節税な

脱税なとの摘発に活用しています。

今、円安が進んでいます。

これを機に国内に目を向けて、

国内の一次産業、二次産業、三次産業の基盤強化に力を入れ、

お金を国内に回し、

投資を国内に向けましょう!!

●国外財産調書は1万1千人が提出

12月末時点で時価5,

財産の種類や時価等を記載した「国外財産調書」

★所得ゼロでも提出義務あり!

財産債務調書と違い、

ご注意を!

★提出なければ罰則も!

調書を提出せず、

加算税は5%(過少申告:15%、無申告:

2020年は307件(88億円)が発覚しています。

●財産債務謂書は7万人が提出

所得2千万円超で、

保有資産3億円以上(

財産の種類や価額、

2019年分は全国で7万2,248人、

改正で、2023年分からは“保有資産10億円以上”

冨裕層の情報はより一層税務署へ集まる体制になります。

●租税条約による情親交換

◆CRS(金融機関の情報)

現在日本はOEC0101カ国と情報交換。

各国の銀行、

・口座保有者の氏名

・住所

・納税者番号

・口座残高

・利子&配当等の年間受取総額等

について報告します。

預金だけでなく、生命保険、

広く金融資産情報が集まります。

◆海外で提出された法定調書

海外で提出された法定調書から、

利子、配当、不動産賃惜料、無形資産の使用料、給与・報酬、

●税務調査での活用例

◆その1

A社の仕入れ先B社は、A社でなく、

C社口座情報は、

⇒A社はリベート収入の計上もれの指摘を受けた。

◆その2

CRS情報で、

D氏がX国に銀行口座を保有の事実と国外送金等調書で

「過去数年間に送金を行った」

ことを調査前に把握。

⇒X国のコンドミニアムや有価証券購入が発覚。

利子、配当、

海外に資産のある方は、

税理士法人 A to Y

〒460-0014 愛知県 名古屋市中区富士見町7-11

電話番号 052-331-0286

FAX番号 052-331-0317

【AtoY 相続事業承継クラブ】

相続の情報が氾濫する世の中・・・

「現場のプロ」があなたにあった生前対策方法を親身にサポートいたします。

酸っぱい経験を沢山知っている不動産投資のリカバリストだからこそ春を導く不動産投資

【100万円から始める不動産投資】

不動産投資に興味ある方

資産形成に不動産投資を検討している方

起業を考えているが、安定した収入源を持っておきたい方

不良債権を優良債権へ 酸っぱい経験を知っている不動産投資のリカバー専門が次に繋げる

【賃貸買取物語】

入居率の低下で悩んでいる賃貸をお持ちのオーナー様