間もなく2021年分の確定申告の時期となります。

毎年されている方にとっては、

慣れたモノかもしれませんが、

今までしてこられなかった方にとってみれば、

何が必要で、

何をどうすればよいのか

と戸惑われることでしょう。

特に、不動産などを売却し、

一時的な所得があった方や

住宅を購入し、

住宅ローンを組んだ方などは

確定申告が必要となります。

わからなければ、

税務署に行けば、

教えてくださいますが、

同じような方が沢山おりますので、

かなり待つこともあります。

間際に慌てて行うことなく、

時間的余裕を持って取り組むことをお勧めします。

困ったことがありましたら、

お知り合いの税理士さんにご相談ください。

その1、スマホ申告機能が強化へ!

日本では、

特別なことがない限り、

米国は、

サラリーマンであろうが個人事業主であろうが、

すべて確定申告が必要とされ、

また、

米国の電子申告制度はかなり進んでいて、

日本でもようやく、

認知も普及率もあがり、

多くの方がe-

そして、

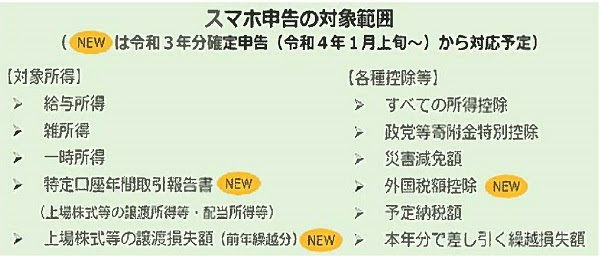

特定口座年間取引報告書や上場株式等の譲渡損失の繰り越しができる

確定申告書には、

マイナンバー記載と証明書添付が必要ですが、

ICカードリーダーで電子証明の添付が原則となっています。

今年分からは、

電子申告ができるようになるもようです。

また、

その2、配当所得の申告手続き!

副業が大流行りです。

また、

そんな起業家がたくさん現れています。

副業や起業ばかりではなく、

FIREと呼ばれるサラリーマンでも早期リタイヤをして、

リタイヤ後は好きなことをして人生をおくっていくことを目指す人

でも、

申告はお忘れなきように、

うっかり面倒だからと所得を申告しないで、

後からそれがわかると、

上場会社の配当は、

所得税15.315%+住民税5%

本来申告する必要はありません。

ただ配当控除や、

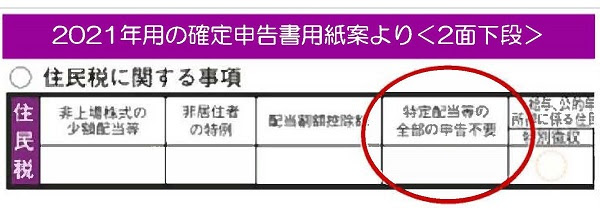

配当所得を確定申告しただけでは、

住民税が当初の2倍の10%

この課税を避けるため、

これまでは自治体へ

『確定申告した配当所得について、住民税の申告をしない』

旨の住民税申告書の提出が必要で、

手続きが改正される予定でした。

新しい申告書用紙(案)には

『特定配当金等の全部の申告不要』

という欄が登湯!

その3、ふるさと納税の確定申告!

ふるさと納税、

ご存じない方がいないくらいの認知度になっていると思います。

返礼品は寄付金の3割以下の抑えられたとはいえ、

これもおかしな話だとは思うのですが、

このふるさと納税、

自治体ごとに発行される

『寄付金受領書』

国税庁指定の

『ふるさと納税事業者』

を使ってふるさと納税すると、

事業者発行の

『寄付金控除に関する証明書』

で申告できるようになります。

同じ事業者経由で寄付すれば、

5自治体までの寄付なら≪ワンストップ特例制度≫を使えば、

住民税だけが減額されます。

ワンストップ納税の方がお得です!

すでに2022年、

昨年の年末は過ぎてしまいましたが、

年末ぎりぎりでふるさと納税すると、

ふるさと納税をするなら、

その4、知らなかったでは済まされない、これも所得税の対象か?

2021年分確定申告のポイント最後は、

あなたが、

こんなものも所得税の対象になると言ったお話しです。

今話題の『マイナポイント』は実は一時所得として課税の対象となります。

マイナポイントだけなら、

最大2万円ですから、

満期保険金などの一時所得がある場合は、

ご注意ください。

ちなみに、

所得税の対象にはなりませんので、ご安心ください(笑)。

ネットオークションやフリマアプリでの利益、

ベビーシッターサービスの提供による利益は、

ただし、古着屋や家財の売却益は、非課税です。

ビットコインをはじめとする暗号資産の売却益は、

暗号資産は売却を繰り返すことが多いため、

「暗号資産の計算書」

都道府県の休業・時短要請協力金とは、

法人に対して支給された協力金のことです。

この協力金は、

売上の補填という意味もあることから、

所得税が課税

雇用調整助成金とは、

新型コロナウイルスの影響を受けて休業し、

雇用調整助成金は経費の補填という意味もあることから、

所得税が課税

新型コロナウイルス感染症対応休業支援金・給付金は、

新型コロナウイルス感染症対応休業支援金・

従業員の

小規模事業者持続化補助金とは、

ポストコロナのためにビジネスモデルを変える場合などに支給され

小規模事業者持続化補助金はかかった費用の一定割合を補助するも

個人事業主では事業所得に区分され、所得税が課税されます。

個人事業主が課税対象となる給付金を受け取った場合、

給付時には税金は差し引かれませんので、

出した以上は納税と形で回収します。

適切に処理をして、

すっきりして新年度を迎えましょう!!

税理士法人 A to Y

〒460-0014 愛知県 名古屋市中区富士見町7-11

電話番号 052-331-0286

FAX番号 052-331-0317

【AtoY 相続事業承継クラブ】

相続の情報が氾濫する世の中・・・

「現場のプロ」があなたにあった生前対策方法を親身にサポートいたします。

酸っぱい経験を沢山知っている不動産投資のリカバリストだからこそ春を導く不動産投資

【100万円から始める不動産投資】

不動産投資に興味ある方

資産形成に不動産投資を検討している方

起業を考えているが、安定した収入源を持っておきたい方

不良債権を優良債権へ 酸っぱい経験を知っている不動産投資のリカバー専門が次に繋げる

【賃貸買取物語】

入居率の低下で悩んでいる賃貸をお持ちのオーナー様